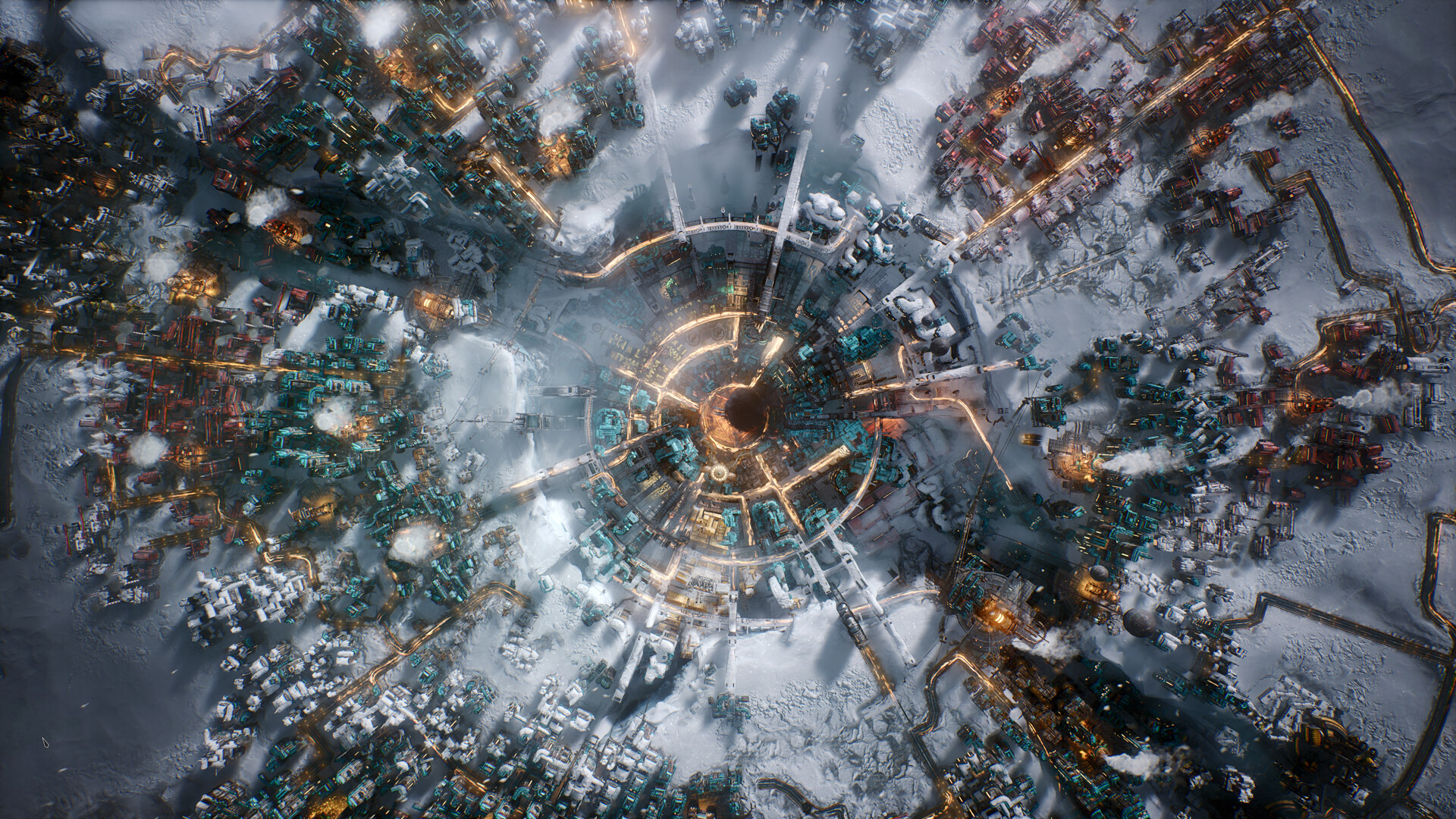

11 bit studios dołuje na GPW? „To zupełnie normalne”

Czemu Frostpunk 2 pogrążył kurs 11 bit studios, dlaczego giełda nadal nie rozumie gamedevu i czy jakakolwiek spółka branżowa może liczyć na wzrosty po premierze – wyjaśnia Paweł Bieniek (StockWatch.pl).

|

Paweł Bieniek: szef działu analiz StockWatch.pl, analityk finansowy i doradca biznesowy, inwestor Indywidualny od 2006 r. |

MATEUSZ WITCZAK: Co wydarzyło się na kursie 11 bit studios po premierze Frostpunka 2: pożoga, tragedia czy rzeź?

PAWEŁ BIENIEK: Nie wydarzyło się nic niezwykłego, rynek zareagował normalnie.

Normalnie!? Chwilę przed debiutem gry za akcję spółki zapłacilibyśmy nawet sześćset zł. Dzisiaj giełda zamknęła jej notowania na połowie tej kwoty.

Dokładnie tak zachowują się kursy, gdy wyniki spółek są znacząco gorsze od oczekiwań inwestorów. Kurs kształtują wyobrażenia na temat przyszłych rezultatów, a te stanęły właśnie pod znakiem zapytania.

Wcześniej notowania bitów wydawały się jednak teflonowe, na ich wysokość nie wpłynęły premiery gier z ich katalogu wydawniczego. Tymczasem ani The Thaumaturge, ani Creatures of Ava, INDICA czy (zwłaszcza!) The Invincible nie okazały się sukcesami komercyjnymi.

Tobie i czytelnikom chcę przypomnieć premierę Cyberpunka 2077, po której kurs CD Projektu zanurkował jeszcze dotkliwiej – choć może mniej gwałtownie – z ponad 450 zł historycznego maksimum do ok. 180 zł dziś. A przecież mówimy o większej spółce z większą płynnością na koncie.

Owszem, żaden ze wspomnianych przez ciebie tytułów nie był sukcesem komercyjnym, a z pewnością nie był sukcesem komercyjnym na miarę oczekiwań. Ale to były znacznie mniejsze inwestycje, które miały przynieść relatywnie mniejsze pieniądze, a w dodatku każdy z tych projektów był przez graczy dobrze oceniany. Dawało to nadzieję na przyszłość, bo skoro tworzące je zespoły „dowiozły” jakość, a w dodatku zdecydowały się związać z bitami – kto wie, czy w ich wydawniczej stajni za parę lat nie pojawią się sprzedażowe hity? W dodatku takie The Invincible, dzięki korzystnej umowie wydawniczej, zwrócił się bitom już na przełomie roku premiery.

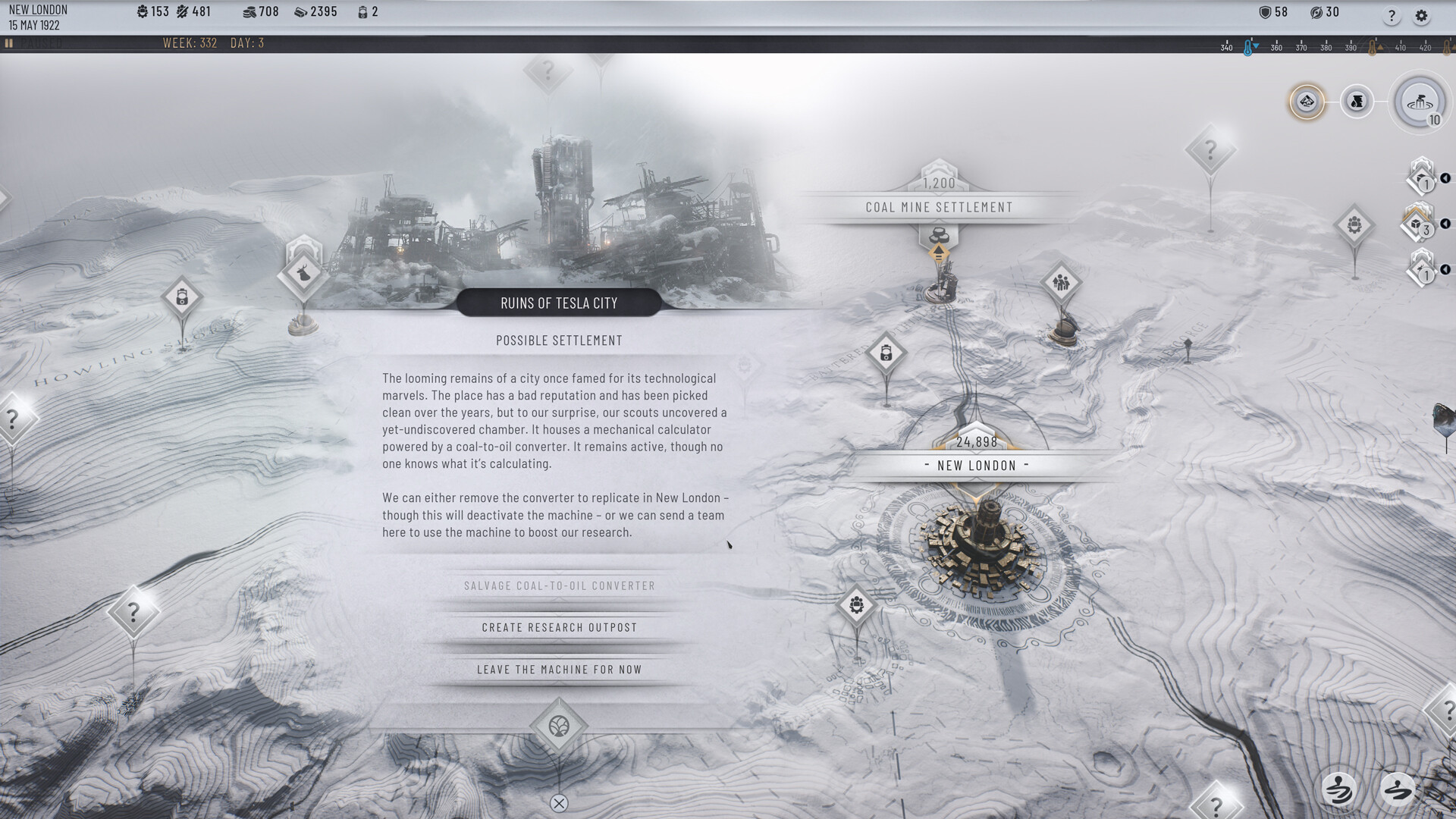

Z Frostpunkiem 2 jest inaczej, bo 11 bit pracowało przecież nad grą własną, a w dodatku sequelem. Teoretycznie więc ryzyko było mniejsze, spółka miała przecież dużą bazę graczy, a „jedynka” zbudowała wokół kontynuacji spory hajp. Właśnie dlatego część analityków przyjmowała z niepokojem reakcje prasy, która we wrażeniach z bety i recenzjach pisała, że to jednak trochę inna rozgrywka.

Innymi słowy: warszawiaków ukarano ją za podjęcie kreatywnego ryzyka?

Poniekąd. Cały czas mówimy o sytuacji, w której Frostpunk 2 będzie finansowym sukcesem, prawdopodobnie większym niż „jedynka”… Natomiast rynek liczył na więcej.

Na jakiej podstawie? Timberborn i Against the Storm osiągnęły steamowy „peak” na poziomie 12-13 tys. Nawet Tropico 6 i Anno 1800 of Ubisoftu, choć należą przecież do serii z ogromnymi tradycjami, przyciągnęły maksymalnie 15 i 25 tys. odbiorców. To o dziesięć tysięcy mniej od rekordu Frostpunka 2.

Ale drugi Frostpunk prześciągnął część pierwszą o „zaledwie” sześć tysięcy równocześnie grających, tymczasem bici wydali więcej na jego produkcję i marketing.

Z drugiej strony: „dwójka” wyszła od razu w Game Passie.

Kij ma zawsze dwa końce. Debiut w usługach abonamentowych znosi nieco ryzyka biznesowego, ale ogranicza potencjał sprzedażowy. Dodam do tego jeszcze jeden problem: ci, którzy złożyli zamówienia na edycję deluxe, ogrywali nowy tytuł 11 bit już w ubiegłą środę, a reszta świata: dopiero w piątek. Ten „rozbity” peak tylko pogłębił dezorientację giełdy.

Część analityków negatywnie ocenia także decyzję o równoległej przecenie pierwszego Frostpunka o 90%. Może to jednak dobry prognostyk na przyszłość, skoro właśnie powiększyła się baza potencjalnych klientów?

Gdyby był to bezpieczniejszy sequel – bez wahania powiedziałbym, że owszem. Ale Frostpunk 2 to inna gra z innymi mechanikami, stuprocentowej pewności więc nie mam. Niewykluczone również, że ta promocja zmniejszyła zainteresowanie sequelem, część nowych graczy uznała, że zamiast kupić „dwójkę” w pełnej cenie, bezpieczniej najpierw sprawdzić „jedynkę” za raptem 3 dolary.

Spółka starała się – zresztą z pewnym sukcesem – zahamować spadki, publikując pierwsze wyniki sprzedażowe; wiemy już, że w trzy dni rozeszło się 350 tys. kopii. Dalej trudno mi zrozumieć, czego oczekiwała polska giełda od, przypomnę, nie akcyjniaka o niskim progu wejścia, ale skomplikowanego city buildera?

Inwestorzy i analitycy patrzą jednak na track record: każda kolejna gra własna bitów sprzedawała się w większym wolumenie i po wyższej cenie, a wyższych rezultatów oczekiwano również z uwagi na stale rosnące w branży budżety. Prawdą jest natomiast, że 11 bit nigdy nie poszło w pompowanie oczekiwań na miarę Starward Industries, którego były prezes „ostrożnie zakładał” sprzedaż The Invincible na poziomie . 500-700 tys. egzemplarzy w pierwszym roku, gdy tymczasem walking simy rozchodziły się coraz gorzej. Inwestorzy kupili jego obietnice, wyniku nie udało się dowieźć, a efekty widzimy. (Kurs Starward Industries stopniał ze 130 do ok. 10 zł – przyp. red.).

Dom Maklerski BDM szacował, że sprzedaż Frostpunka 2 wyniesie w 2024 ok. 1,4 mln egzemplarzy, a „peak” sięgnie 40-50 tys. Kto to liczył? Na jakiej podstawie?

Zazwyczaj działa to tak, że analityk sporządza prognozę na podstawie wyników sprzedażowych i parametrów innych gier. Możemy tutaj mówić o wielkości wishlisty, przyroście społeczności czy „peaku” na otwarciu. Problem w tym, że branża gier jest bardzo trudna w estymacji; choć PlayWay i jego spółki zależne publikują wolumeny sprzedaży po trzech dniach, to taka polityka nie jest standardem. W grupie Krzysztofa Kostowskiego dominują symulatory, nie ma ona aż tak wielu doświadczeń z city builderami, a te, które wydaje, to jednak inna półka niż Frostpunk 2. W konsekwencji mamy ograniczoną bazę porównawczą.

Zresztą sukces jednej gry niekoniecznie przekłada się na sukces innej, nawet podobnej w założeniach. Często próbuje się wyciągnąć średnią z kilkudziesięciu projektów, sięgając po ich pozycje na liście globalnych bestsellerów Steama albo wishlisty. Gamedev jest jednak mocno nieprzewidywalny, a odchylenia od tych średnich bywają gigantyczne.

Czy skoro tak wiele jest niewiadomych – powinniśmy w ogóle traktować podobne „prognozy” poważnie? Bo, przypomnę, ten sam Dom Maklerski szacował, że zwrot kosztów Frostpunka 2 nastąpi w okolicach pół miliona sprzedanych egzemplarzy, gdy tymczasem udało się go osiągnąć już po 350 tys. Czyli analityk przestrzelił o – bagatela – sto pięćdziesiąt tysięcy kopii.

Pamiętajmy jednak, że spółka wliczyła w ten „zwrot kosztów” kwotę uzyskaną od Microsoftu z Game Passa oraz przychody z DLC, których preordery sprzedała w ramach Deluxe Edition. Tak licząc, wydatki na podstawkę i jej marketing faktycznie się zwróciły, ale przecież produkcja każdego z trzech planowanych rozszerzeń to koszt paru milionów złotych, a studio jeszcze tych pieniędzy nie wydało. Rozjazd jest więc mniejszy, niż wydaje się na pierwszy rzut oka.

Jak duży wpływ na bezprecedensową „przecenę” akcji 11 bit miały recenzje steamowych użytkowników?

Ogromny, moim zdaniem znacznie większy niż „peak”, który mówi nam tylko – i aż – o potencjale Frostpunka 2 w pierwszym okresie sprzedażowym. Natomiast fakt, że oceny graczy spadły w okolice 70% rzutuje nie tylko na ten projekt – bo przecież wpływa na jego widoczność na Steamie – ale również na wszystkie kolejne.

Dotychczas spółka dowoziła same cacuszka. Nawet, jeśli – jak w przypadku South of the Circle – gra się nie sprzedała lub – jak The Invicible – okazała się wręcz finansową klapą, 11 bit miało opinię gwaranta wysokiej jakości. Chyba ostatnim potknięciem studia było Tower 57, wydane w – przypomnę – 2017 roku. Recenzje graczy Frostpunka 2 niewątpliwie zachwiały zaufaniem giełdy.

Kiedy profesjonalni krytycy oceniają strategię wysoko, według Metakrytyka zbiera ona nawet lepsze recenzje niż część pierwsza. Nie zapominajmy też, że obie odsłony dzieli sześć lat, a Steam bardzo się w tym czasie zradykalizował. I że część „negatywów” wystawiono z pozamerytorycznych przyczyn, sam widziałem, że Chińczycy czy Rosjanie pomstują na Frostunka 2 z pobudek ideologicznych.

Jest to jakiś argument, ale nie wiem, ilu inwestorów poświęciło czas, by ten rozkład ocen prześledzić. Nawet zresztą odsiewając komentarze w języku rosyjskim i chińskim: ogromna część krytyki dotyczy przecież crashy, kulejącej optymalizacji czy zmian projektowych względem części pierwszej. Zresztą merytoryczne czy nie – negatywne recenzje zmniejszają widoczność gry na platformie i pogarszają klimat wokół niej.

Przez tych sześć lat zmienił się nie tylko Steam, ale także rynek. Na giełdzie zawodzą dziś wszyscy, przy czym – podkreślę raz jeszcze – zawodzą wybujałe często oczekiwania inwestorów.

Przypominasz sobie sytuację, w której kurs spółki gamedevowej rósłby po premierze gry?

(Długie milczenie). Wydanie Drug Dealer Simulatora. Tego pierwszego, bo choć po „dwójce” Movie Games też notowało wzrosty, to krótkotrwałe i relatywnie niewielkie. Do głowy przychodzą mi jeszcze Gas Station Simulator albo Green Hell po dodaniu multiplayera.

Polski gamedev nadal produkuje co roku wiele perełek, ale nie są one w stanie zaspokoić oczekiwań rynku, które bardzo urosły w pandemicznej hossie; dziś wszyscy czekają na spółkę, która nie tyle „zaskoczy”, ile „spektakularne zaskoczy”. Takim spektakularnym zaskoczeniem był Infection Free Zone, który sprzedał się ponadprzeciętnie dobrze, w 72 godziny gra rozeszła się w 175 tys. kopii.

Mimo to dzień po jej wczesnodostępnym debiucie kurs Games Operators zanurkował o ok. 20%.

Obiektywnie była to dobra premiera, pod względem tzw. sprzedaży pierwotnej jedna z najlepszych w historii PlayWaya. Jest jednak kilka „ale”. Przychodami musiało się podzielić kilka podmiotów, grę sprzedawano relatywnie tanio, w dodatku – podobnie jak Frostpunk 2 – jej sprzedaż miała niekorzystny układ geograficzny. Sporo egzemplarzy kupiono na rynkach, gdzie była ona oferowana z dużym discountem, np. w Chinach. Ponadto dość szybko spadły oceny pierwszych użytkowników.

Przed premierą rynek obserwuje, jak tytuł rośnie na topce global wishlists i na tej podstawie kurs ustawia się pod ewentualny sukces. Zazwyczaj jednak rośnie zbyt dużo, bo wyobrażenia inwestorów bywają niewspółmiernie duże względem realiów. Mało której premierze – nawet bardzo udanej – udaje się do nich doskoczyć.

Wishlista nadal jest uznawana na giełdzie za dobry prognostyk sprzedaży?

Wyniki finansowe wiedzą wszyscy, ale inwestorzy próbują wyprzedzić ewentualne spadki i wzrosty, co często prowadzi do tego, że kursy albo odjeżdżają za wysoko, albo spadają zbyt nisko. Na giełdzie kupuje się nie realny potencjał, ale obietnicę na przyszłość, najpierw jednak trzeba spróbować tę przyszłość przewidzieć. Z grami jest ten problem, że nie mamy za wielu narzędzi, by mierzyć ich potencjał sprzedażowy. Wishlista nadal jest jednym z najlepszych instrumentów, bo jednym z nielicznych dostępnych.

Jaką „obietnicę na przyszłość” powinno złożyć 11 bit studios, by odwrócić trend?

Na razie wokół spółki panuje panika, ogromny wpływ na jej obecną wycenę mają emocje. Zwracam natomiast uwagę, że po premierze Frostpunka 2 prognozy sprzedaży spadły o ok. ⅓, ale kurs zanurkował o 50%. Albo więc spadł za nisko, albo analitycy mają rację, a 11 bit studios było przez ostatnie lata przeszacowane. Wszystko zależy teraz od ocen The Alters: jeśli będą one bardzo dobre (w okolicach 80-90 procent), prawdopodobnie Frostpunk 2 zostanie uznany za wypadek przy pracy.

Wielką niewiadomą pozostaje zapowiedziany kilka lat temu Projekt 8. Jeśli okaże się on produkcją, która pozwoli bitom wskoczyć na wyższą półkę sprzedażową, a więc grą gatunkowo bardziej otwartą od city builderów – rynek zareaguje na jej zapowiedź ciepło. Ale dotychczas zobaczyliśmy raptem jeden, siedmiosekundowy teaser P8, trudno więc wyrokować o jego komercyjnym potencjale.